¿Qué significan las devoluciones de cargo para su negocio?

Para comprender cómo funcionan las devoluciones de cargo (y cómo no), es útil tener una comprensión básica de la lógica detrás de ellas y el impacto que tienen en todos los involucrados.

¿Qué es una devolución de cargo?

En términos más básicos, es la reversión de un pago con tarjeta de crédito.

Si es un comerciante (por ejemplo, un hotel), las devoluciones de cargo pueden provocar pérdida de ingresos, esfuerzos intensivos en mano de obra y ser una amenaza frustrante para su negocio. Si es un consumidor, las devoluciones de cargo representan un escudo entre usted y los comerciantes deshonestos. Si esas dos cosas parecen contradictorias, bueno, nunca fue así como se pretendió.

El propósito de las devoluciones de cargo

Si bien las devoluciones de cargo pueden parecer muy similares a los reembolsos tradicionales, hay una diferencia clave: en lugar de comunicarse con la empresa para obtener un reembolso, el consumidor le pide al banco emisor que retire el dinero por la fuerza del comerciante. Esto puede ocurrir porque el cliente no cree haber recibido lo que pagó; o, más comúnmente, no reconoce el cargo en su estado de cuenta. Luego, las redes bancarias y de tarjetas del cliente realizan una investigación, y si las redes bancarias y de tarjetas deciden que la solicitud del titular de la tarjeta es válida, los fondos se retiran de la cuenta del comerciante y se devuelven al consumidor.

Las devoluciones de cargo están diseñadas para mantener a los clientes seguros. El riesgo de una reversión forzada de fondos garantiza que los comerciantes hagan todo lo posible para entregar el producto o servicio anunciado.

Las devoluciones de cargo ayudan a proteger a los titulares de tarjetas de los efectos del fraude comercial. Darle al titular de la tarjeta la posibilidad de solicitar una devolución de cargo en una transacción fraudulenta con tarjeta de crédito anula el riesgo del cliente y le da la confianza para usar la tarjeta para una multitud de compras.

La historia de las devoluciones de cargo

Cuando se introdujeron por primera vez las tarjetas de crédito a principios de la década de 1970, los bancos tuvieron dificultades para convencer al público de la seguridad de utilizar su nuevo producto. Lograr la adopción masiva de las tarjetas de crédito fue difícil porque la gente temía que, si la tarjeta se perdía o se la robaban, un delincuente podría utilizarla para transacciones no autorizadas. El titular de la tarjeta, en este caso, sería el responsable de pagar estas transacciones fraudulentas.

Otro problema que comenzó a surgir fue que los comerciantes fraudulentos utilizaban la información de la tarjeta recibida durante el pago para agregar cargos adicionales. En 1974, se creó la Ley de Facturación Justa de Crédito de 1974 para abordar este problema mediante la creación de lo que se llama una devolución de cargo.

Al solicitar una devolución de cargo, el titular de la tarjeta ahora puede acudir al comerciante y obtener un reembolso del propio banco. El banco, a su vez, podría anular una transacción con tarjeta de crédito y luego retirar los fondos previamente depositados en la cuenta bancaria del comerciante y cobrarle una tarifa elevada. Con estas nuevas funciones de confianza, el uso de tarjetas de crédito se disparó y los bancos finalmente vieron la adopción que esperaban.

¿Cuándo puede un consumidor emitir un contracargo?

Básicamente, el titular de la tarjeta puede solicitar al banco el reembolso de cualquier cargo en la tarjeta. Esto no significa que su solicitud tendrá éxito y hay ciertas cosas que el titular de la tarjeta debe hacer antes de realizar esta acción.

Lo primero que siempre debe hacer un cliente, excepto en el caso de una tarjeta perdida o robada, es ponerse en contacto directamente con el comerciante.

El objetivo es resolver el problema sin la participación de los bancos. La mayoría de las veces, hay un problema de comunicación simple que se puede resolver en 5 minutos. Esto puede deberse a un error honesto por parte del comerciante que emite el reembolso o, más comúnmente, a que el titular de la tarjeta no reconoce el nombre del comerciante en su extracto. Esto es extremadamente común entre los comerciantes que forman parte de un holding corporativo más grande.

Si el comerciante no trabaja para encontrar una solución, una devolución de cargo puede ser la única opción. Sin embargo, esto debería ser el último recurso, ya que puede resultar muy perjudicial para el comerciante si se emite de forma falsa.

El motivo es que, con un reembolso, el titular de la tarjeta conserva el producto o servicio adquirido y recibe la devolución del valor del artículo. Entonces, el comerciante esencialmente le da al cliente el producto o servicio de forma gratuita y tiene que pagar una multa por devolución de cargo. Si el comerciante es honesto pero no puede demostrarlo, el cliente literalmente le ha robado.

Los efectos de las devoluciones de cargo para los comerciantes

Tarifas de devolución de cargo: Cada vez que un consumidor solicita una devolución de cargo que se considera exitosa, el comerciante recibe una tarifa ($20 – $100 por transacción). Incluso si el consumidor cancela posteriormente el reembolso (por ejemplo, si se presentó por falta de entrega, pero el artículo aparece unos días después), el comerciante aún tendrá que pagar las tarifas y costos administrativos asociados con el proceso.

Si un comerciante incurre en tarifas de devolución de cargo excesivas dentro de un cierto período de tiempo, también puede enfrentar multas extremas ($10,000 o más), lo que puede perjudicar a una pequeña empresa.

Mercancía perdida: En caso de un reembolso exitoso, el cliente no necesita devolver el producto. Esto provoca la pérdida de inventario, lo que conduce no solo a una pérdida de ingresos sino también a una pérdida de ingresos.

Colocado en Alto Riesgo: Si las tasas de contracargos del comerciante superan un cierto umbral, su proveedor de pagos podría colocar al comerciante en una categoría de alto riesgo. Esto hace que el comerciante pague tarifas de transacción más grandes, afectando sus márgenes de beneficio.

Terminación de Cuenta: En casos extremos, el proveedor de pagos podría terminar la cuenta del comerciante. Luego, el comerciante podría ser incluido en una lista negra visible por otros proveedores de pagos y ya no podría aceptar pagos con tarjeta, lo que en muchas circunstancias llevaría a la quiebra del negocio.

Tiempo, Estrés y Trabajo: Incluso si el negocio está en una excelente condición financiera y puede soportar los golpes de las tarifas incurridas, cada contracargo emitido consume recursos valiosos del negocio en forma de reconciliación de cuentas, esfuerzos de trabajo necesarios para proporcionar la documentación solicitada, y la capacidad mental que podría utilizarse para hacer crecer el negocio.

Los Efectos de los Contracargos para los Consumidores

El consumidor también tiene cierta responsabilidad al solicitar contracargos. Para mantener un sistema donde los consumidores no puedan actuar sin control y solicitar un contracargo para cada transacción, válida o no, los consumidores pueden sufrir lo siguiente:

- Si un comerciante disputa con éxito una solicitud de contracargo ilegítima, el consumidor podría tener que pagar las tarifas de contracargo asociadas.

- Si un consumidor presenta un contracargo y el banco lo clasifica como fraudulento, la cuenta de la tarjeta de crédito puede ser cerrada. Esto resultará en una puntuación de crédito más baja para el consumidor.

- Presentar un contracargo exitoso significa que el titular de la tarjeta no recibirá un reembolso durante varios meses. Esto significa que aún tienen que pagar la transacción inicial a tiempo.

- Los bancos marcarán a los titulares de tarjetas que "gritan lobo" demasiado a menudo y no recibirán la ayuda necesaria en casos de fraude legítimo.

- Finalmente, los comerciantes suben sus precios para compensar el fraude previsible de contracargos.

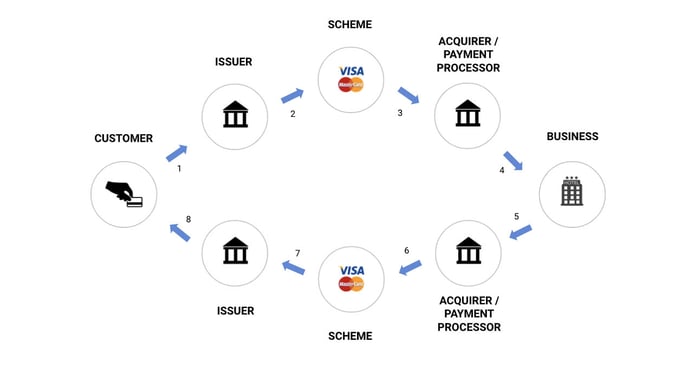

El flujo de contracargo

Hay muchos actores y partes móviles involucrados en una devolución de cargo. Este diagrama muestra un proceso típico de un extremo a otro:

- El titular de la tarjeta se pone en contacto con el banco emisor y solicita un reembolso.

- El emisor de la tarjeta devuelve la transacción al banco comercial a través de la red del esquema respectivo (Visa o MasterCard).

- La red del sistema analiza la validez de la transacción a cobrar y, si procede, la envía al proveedor de pagos del comerciante.

- El proveedor de pagos del comerciante recibe el contracargo y resuelve el problema o, en su defecto, lo reenvía al comerciante.

- El comerciante recibe el reembolso. Si el comerciante tiene prueba de que la transacción es válida (por ejemplo, un recibo de compra), la prueba se envía (se vuelve a enviar) al banco mercantil. Si el comerciante no puede proporcionar pruebas, es posible que deba aceptar el contracargo.

- El banco recibe la transacción representada y la envía a la compañía o asociación de tarjetas de crédito.

- El administrador de la tarjeta de crédito recibe la transacción representada y, en su caso, la remite al emisor de la tarjeta.

- El emisor de la tarjeta recibe la transacción reenviada y, si corresponde, la contabiliza en la cuenta del titular de la tarjeta. Si el problema del contracargo no se resuelve adecuadamente, el emisor de la tarjeta puede presentar una disputa ante la compañía o asociación de la tarjeta de crédito.

- El proceso de devolución de cargo finaliza cuando el titular de la tarjeta recibe información para resolver su disputa. Si la evidencia del comerciante es lo suficientemente convincente como para refutar el reclamo del titular de la tarjeta, la transacción se registrará en la cuenta del titular de la tarjeta por segunda vez. Los fondos que se depositaron originalmente en la cuenta del comerciante (y luego se eliminaron mediante contracargo) se depositarán nuevamente.

Pasos a seguir para mitigar las devoluciones de cargo

Como puede ver, las devoluciones de cargo pueden causar muchos daños y pérdidas a un comerciante. Afortunadamente, hay varias formas en que una empresa puede reducir el impacto que tienen las devoluciones de cargo.

Etiquetado adecuado del extracto de transacción: una de las principales causas de una solicitud de devolución de cargo es que el titular de la tarjeta no reconoce el nombre del comerciante en su extracto. A menudo, el cargo lo realizará el holding corporativo. Muchas empresas de procesamiento de pagos, como Hotel Link Pay, se aseguran de que aparezca el nombre del comerciante local para resolver este problema.

3D Secure: Otra función disponible se llama 3D Secure o 3DS. Funciona como autenticación de dos factores para el titular de la tarjeta, ya que después de una transacción, el cliente recibe un mensaje de texto o correo electrónico pidiéndole que confirme la compra. Esto le da al banco emisor una prueba adicional de que en realidad fue el cliente quien realizó la compra y reduce drásticamente los cargos fraudulentos.

¿Busca más información sobre devoluciones de cargo? Contáctenos.